撰文:Dmitriy Berenzon,1kxnetwork 研究合伙人

编辑:南风

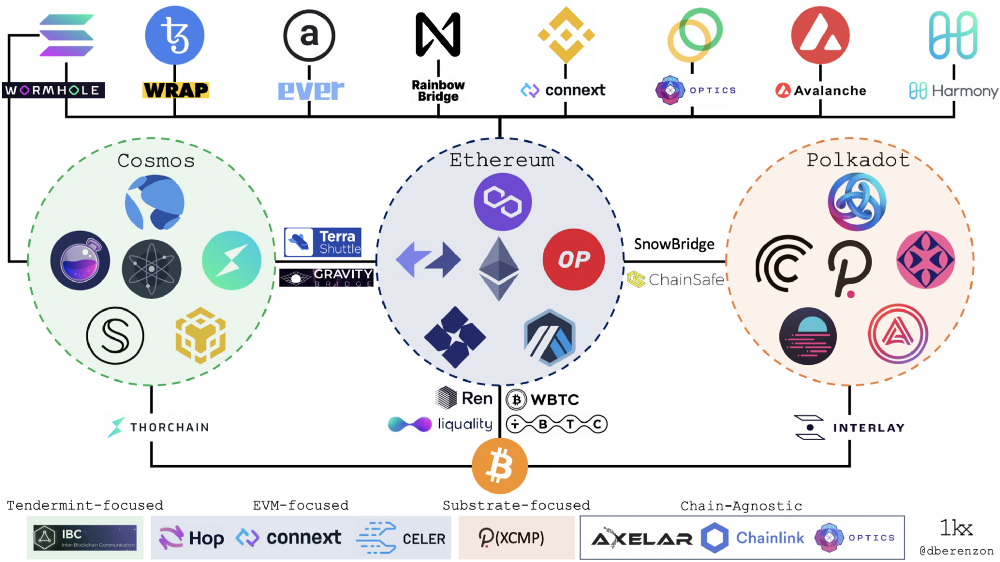

解释为何「桥」很重要; 概述不同的「桥」的设计及其优劣势; 概述当前的「桥」格局; 描绘「桥」的未来可能会是什么样子。

互操作性解锁创新

(1) 提高现有加密资产的生产率和效用性

将以太坊上的 DAI 发送至 Terra 链上,用于在 Mirror 上购买合成资产或者在 Anchor 上赚取收益 (注:Mirror 是基于 Terra 链的合成资产协议;Anchor 是基于 Terra 链的借贷协议); 将 NBA TopShot (NFTs) 从 Flow 链上发送至以太坊链上,用于作为 NFTfi 上的抵押品 (注:NFTfi 是基于以太坊的一个点对点 NFT 抵押贷款市场,允许用户其 NFT 作为抵押品来借入资产或贷款给他人); 使用 DOT 和 ATOM 作为抵押品来从 Maker 系统中借出 DAI 贷款。

(2) 为现有协议提供更强大的产品功能

通过 Solana 和 Avalanche 等公链加入以太坊上的 Yearn 机枪池以进行收益耕作; 以太坊和 Flow 公链上的 NFTs 可以在 Rarible Protocol 上共享订单簿; Index Coop 推出 Proof-of-Stake 指数。

(3) 为用户和开发者解锁新的功能和用例

在 Optimism、Arbtrum 和 Polygon 等 L2 网络上的不同 DEXs (去中心化交易所) 之间进行 SUSHI 的价格套利; 使用 BTC 来支付 Arweave 链上的存储费用; 在 Tezos 链上加入某个 NFT 的 PartyBid 竞价。

「桥」101

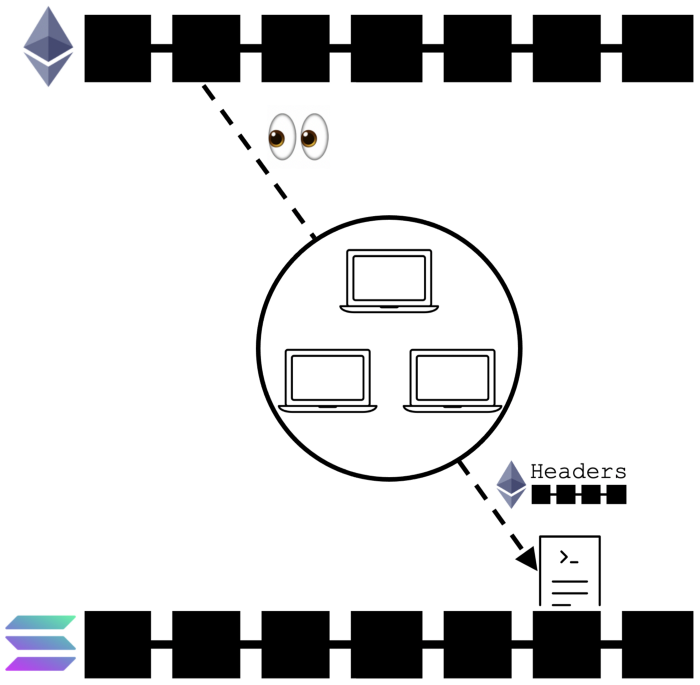

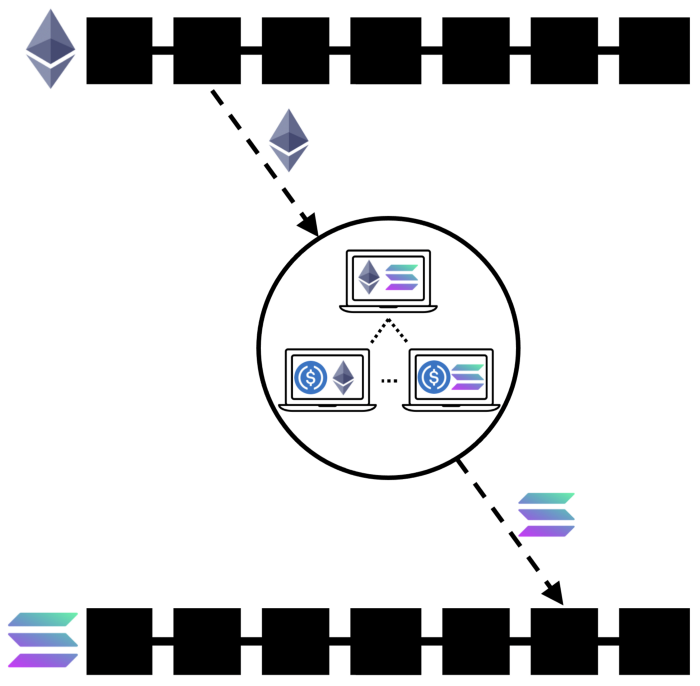

监控:通常会有一个参与者,要么是“预言机”,要么是“验证者”或者“中继者”,负责监控源链上的状态。 信息传递/中继:参与者在接收到某个事件之后,需要将信息从源链传输至目标链上。 共识:在某些模型中,监控源链的参与者之间需要达成共识,以便将信息中继到目标链。 签名:参与者需要对发送到目标链的信息进行加密签名,可以单独签名,也可以作为门限签名方案的一分子进行签名。

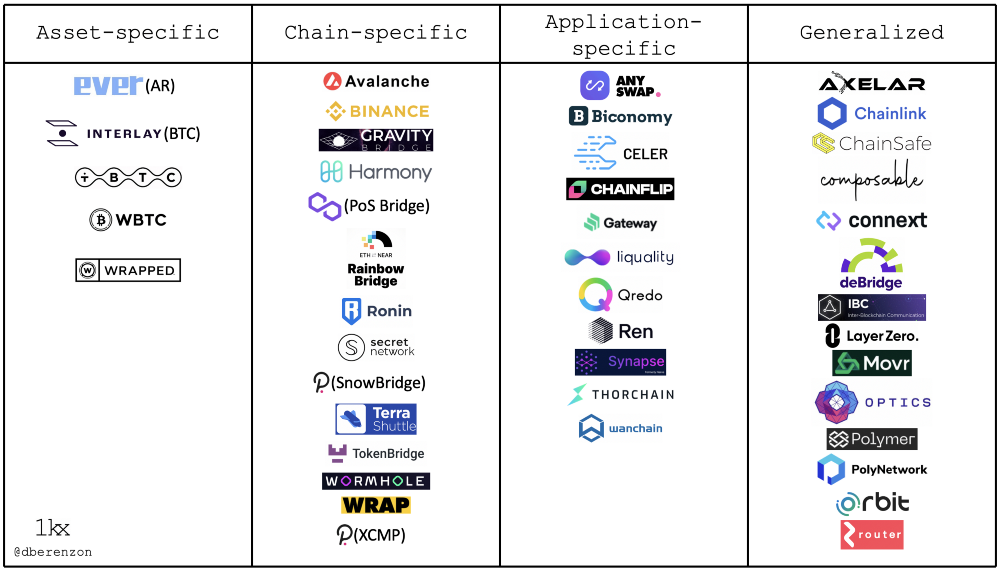

资产专用型:这类「桥」的唯一的目的是从外部链访问某种特定的资产。这些资产通常是经“包装” (wrapped) 的资产 (比如 wBTC),且由标的资产以托管或者非托管的方式进行抵押。比特币是最常见的桥接至其他链上的资产,目前仅以太坊上就有 7 个不同的「桥」提供将 BTC 桥接至以太坊上。这些「桥」是最容易实现的,且有着良好的流动性,但其功能有限,并且在每个不同的目标链上都需要重新部署。例子包括 wBTC 和 Wrapped Arweave 等。

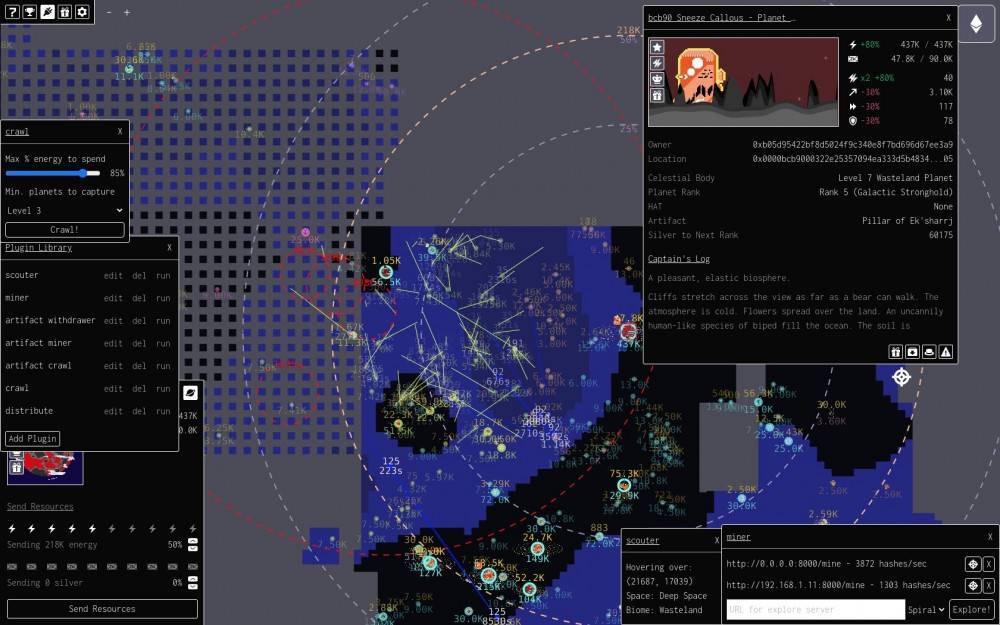

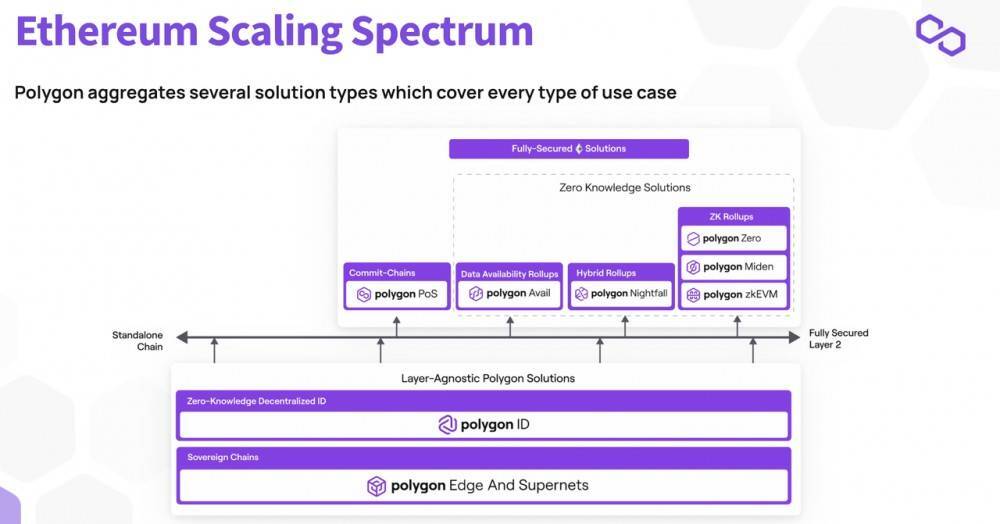

链专用型:这类「桥」连接两个不同的区块链网络,通常支持在源链上锁定 & 解锁 Tokens 并在目标链上铸造任何“包装的”资产的简单操作。因为这些「桥」的复杂性较低,因此通常可以更快地上市,但也不容易扩展到更广泛的生态系统中。其中一个例子就是 Polygon 的 PoS 桥,允许用户将资产从以太坊转移至 Polygon 上,反之亦然,但该「桥」仅限在这两条链之间使用。

应用专用型:一个应用提供对两个或多个区块链网络的访问,但仅限在该应用内使用。这类应用本身的代码库较小,这是一个优势;不需要在每个不同的区块链上部署单独的整个应用实例,而是通常在每条链上有都有更轻的、模块化的“适配器” (adapters)。实现了适配器的某个区块链可以访问该适配器连接的其他区块链。缺点是很难将该功能扩展到其他应用 (比如,从借贷扩展到交易)。例如 Compound Chain 和 Thorchain,它们分别为跨链借贷和跨链交易而构建单独的区块链。

通用型:一个专门为跨多条链传输信息而设计的协议。由于其复杂度低,这种设计具有很强的网络效应——项目仅需简单地集成这类跨链协议即可访问该「桥」内的整个生态系统。其缺点是,一些设计通常会在安全性和去中心化方面做出权衡,从而获得可扩展性效应,这可能对整个生态系统产生复杂的意外后果。Cosmos 中的 IBC (跨链通信协议) 就是一个例子,该协议用于在两条 (具有最终性保证的) 异构链之间发送消息。

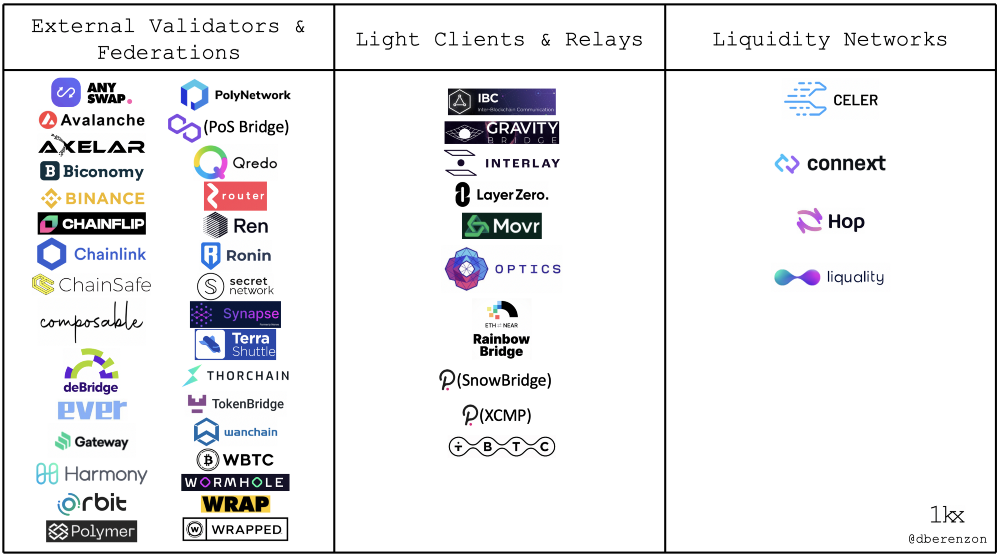

(1) 外部验证者 & 联邦制

(2) 轻客户端 & 中继

(3) 流动性网络

需要注意的是,任何特定的「桥」都是双向通信通道,在每个通道中可能有单独的模型,因此上面这种分类不能准确地表示出混合模型span>,如 Gravity、Interlay 和 tBTC 都是采用混合模型,因为它们都在一个方向上采用轻客户端,在另一个方向上采用验证者。

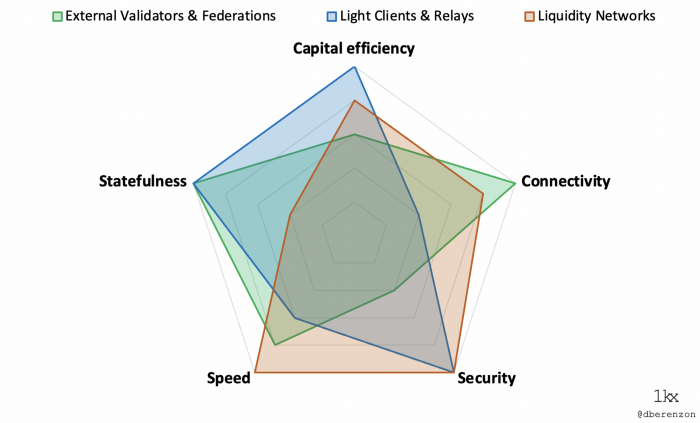

另外,我们可以根据以下几个因素来对「桥」的设计进行大致评估:

安全性 (Security):信任 & 活跃性假设、对恶意参与者的容忍度、用户资金的安全性 以及反身性。

速度 (Speed):完成交易的等待时间 & 交易的最终性保证。通常需要在速度和安全性之间进行权衡。

可连接性 (Connectivity):为用户和开发者选择的目标链,以及集成一条额外的目标链的不同难易度;

资本效率 (Capital efficiency):经济机制,包括确保系统安全的资本要求和转移资产的交易成本。

状态性 (Statefulness):在转移特定的资产、更复杂的状态,和/或执行跨链合约调用方面的能力。

综合起来,我们可以从下方效果图来审视这三种「桥」设计的优劣势:

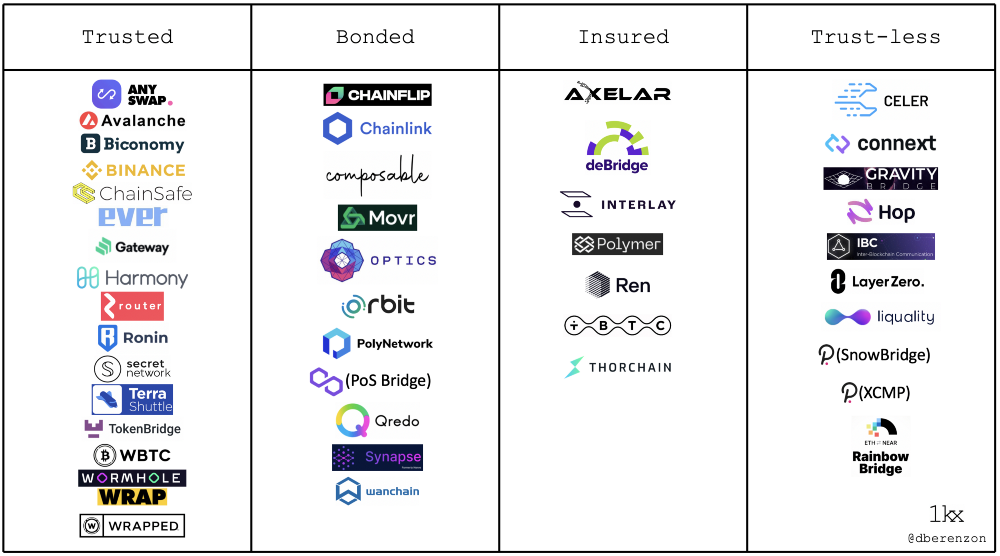

无须信任 (Trust-less):这种「桥」的安全性等于它所桥接的底层区块链的安全性。除非底层区块链遭遇共识级攻击之外,否则用户的资金不会丢失或被盗。但话虽如此,实际上没有什么是无须信任的,因为所有这些系统在其经济、工程和密码组件 (例如没有代码 bugs) 中都存在信任假设。

投保 (Insured):恶意参与者能够盗取用户的资金,但他们这么做可能无利可图,因为他们已经被要求投入抵押品,如果他们行为不端或出错,其抵押品将被罚没。如果用户的资金遗失了,则被罚没的抵押品将用于补偿用户。

抵押 (Bonded):类似于上述投保模型 (即参与者在游戏中有经济利益关系),只是在由于参与者出错或行为不端而导致用户资金损失时,用户的资金将无法收回,因为被罚没的抵押品可能会被销毁。抵押品的类型对抵押和投保模式都很重要;内生抵押品 (即抵押品是协议的本地代币) 的风险更大,因为如果「桥」发生故障,那么这种原生代币的价值可能会暴跌,这将进一步降低该「桥」的安全性保障。

基于信任 (Trusted):参与者不投入抵押品,且在「桥」发生故障或遭遇恶意攻击的情况下,用户的资金将无法收回,因此用户主要依赖于这类「桥」的运营商的声誉。

总结「桥」设计的权衡

未决问题

最终性 & 回滚:在具有概率终结性的区块链中,「桥」如何解释区块重组和计时攻击 (time bandit attacks)?例如,如果任何一条链都经历了状态回滚,那么从 Polkadot 向以太坊发送资金的用户会发生什么?

NFT 转移 & 溯源:「桥」如何为跨多条链的 NFT 保留溯源?例如,如果有 NFT 在以太坊、Flow 和 Solana 的市场上买卖,所有这些交易和所有者的所有权记录是如何记录的?

压力测试:在面临链拥堵或协议 & 网络级攻击时,不同的「桥」设计将表现如何?

区块链「桥」的未来

降低区块头的验证成本:轻客户端的区块头验证是昂贵的,找到降低这些成本的方法可以让我们更接近完全通用和无须信任的互操作性。一个有趣的设计可能是桥接到 L2 以降低这些成本。例如,在 zkSync 上实现 Tendermint 轻客户端。

从基于信任的模式转向抵押模式:尽管抵押了资产的验证者的资本效率要低得多,但“社会契约”是确保数十亿美元用户资金的一种危险机制。此外,花哨的门限签名方案并不会显著降低系统的信任;仅仅因为它是一组签名者并不能排除它仍然是受信任的第三方这一事实。在没有抵押的情况下,用户实际上是在将其资产移交给外部托管人。

从抵押模式转向担保模式:损失资金是一种糟糕的用户体验。虽然抵押了资产的验证者和中继者可以抑制恶意行为,但协议应该更进一步,直接用被罚没的资金补偿用户。

为流动性网络扩展流动性:这种「桥」可以说是资产转移最快的桥梁,在信任和流动性之间存在有趣的设计权衡。例如,流动性网络可以通过验证者抵押类型的模式来外包资本供应,其中的路由器也可以是采用抵押流动性的门限多签。

「桥」聚合:对于特定的资产和区块链,「桥」的使用可能遵循幂律,但像 Li Finance 这样的聚合器可以改善开发者和最终用户的用户体验。

非常感谢 Aidan Musnitzsky、Arjun Bhuptani、James Prestwich 以及 Pranay Mohan 对这篇文章的反馈。

*本文首发于UnitimesApp*

-END-

【发布文章仅为传播更有价值的信息,文章版权归原作者所有,其内容与观点不代表Unitimes立场。本微信平台出现的图片均在互联网收集而来,版权归版权所有人所有,若版权者认为其作品不宜供大家浏览或不应无偿使用,请添加微信unitimes2018联系我们,本平台将立即更正。】

来了就点个“赞”呗

请登录之后再进行评论